こんにちは、ツマです。

前回、開業費のと仕訳方法について、開業時に使える内容を説明しました。

今回は、前回の続きになりなりますが、実際に確定申告の際に行わなくたはいけない仕訳方法なので、ちゃんと覚えて忘れないようにしましょう!

・開業費は資産になる?繰越資産とは!

・確定申告までの仕訳・償却の方法!

※後述しますが、開業費の仕訳と言っても、この項目は開業して5年目までの場合、当てはまる可能性があるので、関係ない。と思わずに、読んでから、自分に該当するのか確認してみましょう。

開業費は資産になる?

開業費は費用ではありません。資産になります。

その理由は、“開業時に使用した経費は後々の営業で、長期的に利益を上げる可能性があるから”です。

また、資産の中でも不動産や自動車のような「固定資産」ではなく、「繰延資産」という特別な資産に属するのが開業費です。

繰延資産って何?

繰延資産とは、会社または個人事業主が支出する費用のうち、その支出効果が1年以上に及ぶ資産のことです。有形か無形かを問わず、支出後に長期間収益を生む可能性が高い場合、資産に計上し、数年間にわたって償却することができます。

この繰越資産に振り分けられる勘定科目はいくつかありますが、個人事業主の場合は、開業費程度なので、「繰越資産=開業費」として覚えておくだけでいいと思います。

繰延資産は、最初から費用として計上するものではなく、まずは資産として計上した後に、費用として計上します。

つまり、開業費として仕訳されたものは、資産として帳簿内に残り(計算され)、確定申告の際に、経費として帳簿付けし変更する必要があるのです。

開業費(開業費として仕訳されたもの)は、資産として帳簿内に入り(計算され)、確定申告の際に、経費として帳簿付けし変更する必要があるのです。

この帳簿にて変更する処理を忘れると勿体無いので気をつけましょう。

5年間有効?!繰延資産は償却できる!

繰延資産は、償却方法が固定資産と比較して自由度が高いので、大きな節税効果があります。

償却とは?

よく減価償却という言葉が出てきていますが、ここでいう「償却」とは、どのような意味なのでしょうか。難しい言葉のように聞こえますが、一度理解してしまうと、実は単純なので、ここで覚えておくといいと思います!

資産の科目で一旦処理し、その後毎年少しずつ経費すること

なぜこの「償却」という処理をするかと言うと「開業前の準備費用があるから今後ずっと仕事をしていくことができる。つまり開業年度だけの費用ではなく、それ以降の年度にも影響するため開業年度だけの経費にはならない」という考え方があるからです。

これは、前述した“開業時に使用した経費は後々の営業で、長期的に利益を上げる可能性があるから”と同様の考え方です。

なので、減価償却の固定資産に使用される考え方も同様に、「毎年利用する資産なので、分けて経費として計上しよう。(ただし、年々その資産の価値は下がっていくので減価で計算しよう)」という考え方をもとに計算する方法なのです。

開業費は任意償却できる。

繰越資産の償却は、会計上5年均等償却とされています。

仕訳例

開業費にあたる繰延資産が100万円の場合、5年間は期末に勘定科目「繰延資産償却」を使用し、20万円ずつ償却していきます。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 繰延資産償却 | 200,000円 | 開業費 | 200,000円 |

実はこの償却方法は税法上は、任意となっています。

「任意償却」とは、その年に償却する金額を0円から開業費全額までの範囲で事業主が自由に決めることができる償却方法です。

つまり、上記の仕訳の場合、20万と決めずに、初年度0円、2年目50万円…と5年内とその繰延資産内で自由に償却が可能なのです。

国税庁は繰延資産の償却について以下のように規定しています。

任意償却は、繰延資産の額の範囲内の金額を償却費として認めるもので、その下限が設けられていないことから、支出の年に全額償却してもよく、全く償却しなくてもよいと解されます。

また、繰延資産となる費用を支出した後60か月を経過した場合に償却費を必要経費に算入できないとする特段の規定はないことから、繰延資産の未償却残高はいつでも償却費として必要経費に算入することができます。

なお、支出した開業費の内容及びその開業費の額が過年分において必要経費に算入されていないことを明らかにしておく必要があります。

実は、私がオットから経理を引き継いだ時、この償却の処理が全く割れていなかったため、開業費が資産のままだったんです。でも、調べて見るて、この「任意償却」という制度があったので、翌年以降5年内に償却することができました。

確定申告までの仕訳・償却の方法!

まずは、大まかな流れを説明します。開業費の仕訳については、開業費について記載した記事も参考にしてくださいね!

【開業費の仕訳の流れ】

- 開業日までに使用した費用を、「開業費」として帳簿付けする

- 開業費は繰延資産として(自動的に)計上される

- 期末に、繰延資産を5年に分けて償却する。→勘定科目「繰延資産償却」する

- 償却する繰延資産の金額が多い場合、任意償却する。

①開業日までに使用した費用を、「開業費」として帳簿付けする

別の記事で説明したように、「開業費」の帳簿付けを行います。

②開業費は繰延資産として(自動的に)計上される

上記で説明しましたが、「開業費」の勘定科目は自動的に「繰延資産」として計上されています。

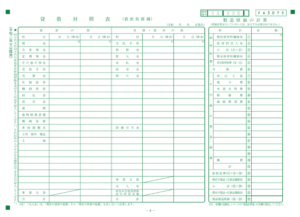

もし、会計ソフトなどを使用せず、全て自分で経理の処理をしている場合は、確定申告の際は、決算書の資産の部の一番下の空欄に「その他の資産」と記入し、繰延資産となる開業資金を記入する必要があります。(※償却した場合は、その差額を記入します。)

実際の決算書(左の資産の部に記入する)

実際の決算書(左の資産の部に記入する)

③期末に、繰延資産を5年に分けて償却する。→勘定科目「繰延資産償却」する

繰越資産の償却は、会計上5年均等償却とされています。

仕訳例

開業費にあたる繰延資産が100万円の場合、5年間は期末に勘定科目「繰延資産償却」を使用し、20万円ずつ償却していきます。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 繰延資産償却 | 200,000円 | 開業費 | 200,000円 |

④償却する繰延資産の金額が多い場合、任意償却する。

実は上記で説明した5年の償却方法は税法上、任意(任意償却)となっています。

「任意償却」とは、上記で説明した通り、その年に償却する金額を0円から開業費全額までの範囲で事業主が自由に決めることができる償却方法です。

つまり、上記の仕訳の場合、20万と決めずに、初年度0円、2年目50万円…と5年内とその繰延資産内で自由に償却が可能です。

「開業費が節税になる」と言われるのは、この任意償却が可能になるためです。

例えば、

赤字の年に償却を行っても、赤字が大きくなるだけなので、所得(売上ー経費)を減らすことはできません。(※利益が0円の場合の所得税は0円、マイナス10万円でも所得税は0円、マイナス100万円でも所得税は0円で変わらないからです。)

しかし、黒字の時に償却を行えば利益を小さくすることが可能です。

所得1,000万円の時に開業費200万円を償却すれば所得を100万円分小さくすることができ、その分節税することができます。

開業費は黒字の年に償却、赤字の時には償却しないことで、所得税を賢く節税することができる!

開業当初5年間は売り上げも不安定で、所得がマイナスなんてことも考えられるので、所得が増えてた3年目から償却する!という、”経費を先までとっておく”ことができるのは、心強いですよね。

さいごに

今回は、開業費の確定申告時の処理について説明しました!

「償却」と聞くと、難しいそうだからいいかな。なんて思ってしまうかもしれませんが、

せっかく頑張って売り上げたお金を余分に税金を支払ってしまうのはもったいないです!普段の経費に比べ、開業費は特に美容系サロンでは金額も大きいと思うので、賢く償却して、しっかり節税しましょうね!